Drittes Corona-Steuerhilfegesetz – Weitergeltung des ermäßigten Umsatzsteuersatzes

In der Monatsinformation Januar 2022 zum Thema Lohn- und Umsatzsteuer stellen wir Ihnen relevante Informationen zu lohnsteuerrechtlichen Regelungen von digitalen Betriebsfeiern, geänderten Umsatzsteuerregelungen landwirtschaftlicher Betriebe und zur Weitergeltung des ermäßigten Umsatzsteuersatzes bei Restaurantdienstleistungen (drittes Corona-Steuerhilfegesetz) zur Verfügung. Lesen Sie, was Sie in der aktuellen Rechtsprechung beachten müssen. Sollten Sie dabei Hilfe benötigen, stehen wir Ihnen jederzeit zur Verfügung!

Lohnsteuer für digitale Betriebsfeier?

Auch bei Online-Betriebsfeiern gelten die lohnsteuerrechtlichen Regelungen, d. h. Zuwendungen der i. R. einer digitalen Betriebsfeier bleiben bis zu einem Betrag von 110 Euro je Mitarbeiter steuerfrei. Für diese Grenze werden alle Aufwendungen einschließlich der Umsatzsteuer zum Beispiel für Speisen oder Geschenke zusammengerechnet. Maximal kann ein Unternehmen zwei Veranstaltungen pro Jahr für seine Belegschaft durchführen, ohne dass Lohnsteuer und Sozialversicherungsbeiträge gezahlt werden müssen.

Wenn die Betriebsfeier mehr kostet, sind für den Teil, der die Grenze übersteigt, Lohnsteuer und Sozialversicherungsbeiträge beim Mitarbeiter abzurechnen. Denn dann gilt die Betriebsfeier als geldwerter Vorteil. Alternativ kann die Firma den höheren Aufwand pauschal versteuern.

An der Feier müssen alle Beschäftigten der Firma teilnehmen dürfen. Auch ausgeschiedene Mitarbeiter und Mitarbeiterinnen, Leiharbeitskräfte, Aushilfen, Praktikanten, Referendare und auch Angehörige zählen dazu. Wenn nur eine Abteilung feiert, muss auch hier jedes Teammitglied teilnehmen können. Einladungen nur nach Hierarchie, Umsatzzahlen oder Funktion sind lohnsteuerrechtlich unzulässig. Ob am Ende tatsächlich teilgenommen wird, bleibt den Mitarbeitern selbst überlassen.

Geänderte Umsatzsteuerregeln für landwirtschaftliche Betriebe

Ab dem neuen Jahr gelten Änderungen in der Besteuerung kleinerer land- und forstwirtschaftlicher Betriebe. Einem entsprechenden Gesetz aus dem Deutschen Bundestag hat der Bundesrat am 17. Dezember 2021 zugestimmt. Es wird nun dem Bundespräsidenten zur Unterzeichnung zugeleitet. Der Umsatzsteuer-Durchschnittssatz für die vereinfachte Besteuerung pauschalierender land- und forstwirtschaftlicher Betriebe sinkt ab dem Jahr 2022 von 10,7 auf 9,5 %. Betroffen sind Betriebe mit bis zu 600.000 Euro Jahresumsatz.

Drittes Corona-Steuerhilfegesetz – Weitergeltung des ermäßigten Umsatzsteuersatzes

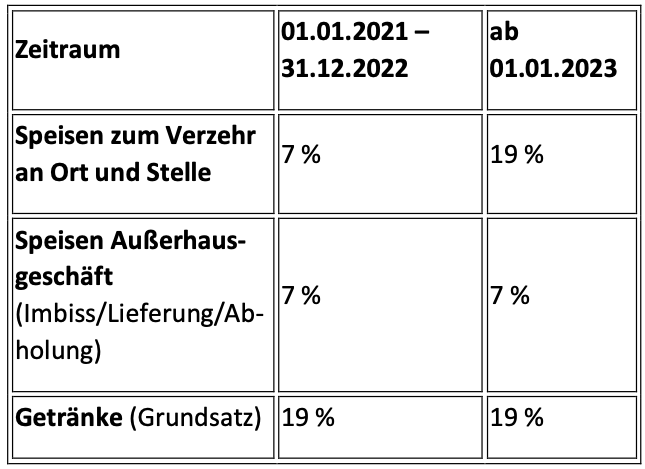

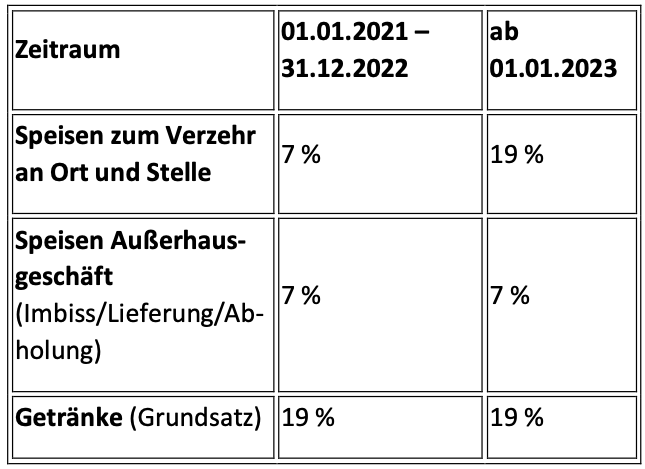

Die Gewährung des ermäßigten Umsatzsteuersatzes in Höhe von 7 % für erbrachte Restaurant- und Verpflegungsdienstleistungen, die eigentlich zum 30. Juni 2021 hätte beendet sein müssen, wurde befristet bis zum 31. Dezember 2022 verlängert. Die Abgabe von Getränken ist hiervon ausgeschlossen.

Zum Zeitraum der Rechnungsberichtigung bei zu Unrecht ausgewiesener Umsatzsteuer

Wenn der Rechnungsempfänger den Vorsteuerabzug geltend gemacht hat, ist der aufgrund eines unberechtigten Steuerausweises geschuldete Steuerbetrag für den Zeitraum zu berichtigen, in dem der Rechnungsempfänger die Vorsteuer an das Finanzamt zurückzahlt. Auf den Zeitpunkt der Berichtigungsbeantragung beim Finanzamt oder den einer Rechnungsberichtigung kommt es nicht an. So entschied der Bundesfinanzhof.

Die Berichtigung des geschuldeten Steuerbetrages sei unter den im Umsatzsteuergesetz weiter bezeichneten Bedingungen für den Besteuerungszeitraum vorzunehmen, in dem die Gefährdung des Steueraufkommens beseitigt worden sei. Ein Vorsteuerabzug beim Empfänger der Rechnung dürfe nicht durchgeführt oder die geltend gemachte Vorsteuer dürfe nicht an die Finanzbehörde zurückgezahlt worden sein.

Rechtsprechung des Europäischen Gerichtshofs zum umsatzsteuerlichen Zuordnungswahlrecht

Der Europäische Gerichtshof hat entscheiden, dass die von der Finanzverwaltung gesetzte Frist für das umsatzsteuerliche Zuordnungswahlrecht bei gemischt genutzten Gegenständen (z. B. ein Einfamilienhaus oder Photovoltaikanlage wird sowohl privat als auch unternehmerisch genutzt) grundsätzlich europarechtskonform sei. Das bedeutet, dass das Zuordnungswahlrecht dem Finanzamt bis zum Ablauf der gesetzlichen Abgabefrist für die Umsatzsteuererklärung mitgeteilt werden. Zu beachten ist dabei, dass bei der Fristberechnung bestehende Fristverlängerungen für die Erstellung der Erklärung durch einen Steuerberater nicht berücksichtigt werden kann.

Berechnungsschema bei Geldspielgeräten mit Gewinnmöglichkeit

Die Bemessungsgrundlage für die Umsatzbesteuerung von Geldspielgeräten ist der mittels Zählwerk ermittelte Kasseninhalt abzüglich der darin enthaltenen Umsatzsteuer. Das Bundesfinanzministerium hat nun darauf hingewiesen, dass bei Geldspielgeräten mit Gewinnmöglichkeit auf den Auslesestreifen ein Saldo (1) und ein Saldo (2) dargestellt wird. Die Ermittlung erfolgt dann nach folgendem Schema:

Einwurf

– Auswurf

= Saldo (1)

– Erhöhung des Auszahlvorrats oder + Verminderung des Auszahlvorrats + Nachfüllungen

– Entnahmen

– Fehlbeträge

= elektronisch gezählte Kasse

+ Entnahme

– Nachfüllungen

= Saldo (2)

Die Finanzverwaltung sieht demnach den Saldo 1 als maßgeblich für die umsatzsteuerliche Bemessungsgrundlage. Hinzuweisen ist hierbei, dass deutsche Finanzgerichte in Entscheidungen auch andere Auffassungen vertreten.

Impressum: Copyright 2021 Alle Rechte, insbesondere das Verlagsrecht, allein beim Herausgeber DATEV eG, 90329 Nürnberg (Verlag). Die Inhalte wurden mit größter Sorgfalt erstellt, erheben keinen Anspruch auf eine vollständige Darstellung und ersetzen nicht die Prüfung und Beratung im Einzelfall. Die enthaltenen Beiträge und Abbildungen sind urheberrechtlich geschützt.